¿Es usted un aspirante a empresario o propietario de un negocio que busca pagar impuestos? Buenas noticias: el Servicio de Impuestos Internos (IRS) ha hecho que sea más fácil que nunca presentar declaraciones anuales de impuestos sobre la renta con el Formulario 1040.

Si bien puede parecer un poco complicado al principio, este formulario es bastante simple una vez que comprende lo que se incluye y cómo presentarlo en consecuencia.

En este artículo, exploraremos todo lo que hay que saber sobre el Formulario 1040 para que pueda completarlo de manera eficiente, maximizar sus beneficios fiscales y recibir pagos.

¿Qué es el formulario 1040?

El formulario 1040 es una declaración de impuestos sobre la renta utilizada por individuos, sociedades, sucesiones y fideicomisos para informar sus ingresos, ganancias, pérdidas, deducciones, créditos y otra información relacionada con los impuestos al Servicio de Impuestos Internos (IRS).

Este formulario se utiliza para presentar los impuestos del año anterior y debe presentarse antes del 15 de abril de cada año.

El Formulario 1040 brinda a los contribuyentes una descripción completa de su situación financiera y les permite calcular los pagos de impuestos estimados.

Además del Formulario 1040, es posible que los contribuyentes también deban presentar otros formularios, como el Formulario 5329 o el Formulario 8959 para cuentas IRA y otras cuentas con ventajas impositivas, para determinar cualquier impuesto adicional de Medicare pagado o retenido además de su pago regular de impuestos de Medicare.

¿Para qué se utiliza el formulario fiscal 1040 del IRS?

¿Alguna vez se ha preguntado cómo presenta sus impuestos y para qué se utiliza el formulario de impuestos 1040 del IRS? Veamos cuatro usos del Formulario 1040.

- Presentar declaraciones de impuestos federales sobre la renta. El Formulario 1040 del IRS es el formulario principal que se utiliza para presentar declaraciones de impuestos federales sobre la renta cada año. Este formulario le permite calcular su ingreso imponible total para el año fiscal.

- Determinar qué impuestos se deben. Para ayudarlo a determinar cuánto pagará de impuestos, el formulario 1040 del IRS incluye un cronograma detallado en el que puede informar todas sus fuentes de ingresos, deducciones (como la deducción de intereses de préstamos estudiantiles) y créditos fiscales.

- Identificar los beneficios fiscales. Además de calcular los impuestos que debe, el formulario 1040 le permite identificar cualquier crédito fiscal o deducción potencial para el que pueda ser elegible, como los impuestos de Medicare. Esto ayuda a reducir su obligación tributaria y le ahorra dinero a largo plazo.

- Organizar el pago. Si debe impuestos para el año, puede usar el Formulario 1040 para organizar sus pagos. Los pagos pueden enviarse electrónicamente a través del sitio web del IRS o por correo.

¿Quién completa el formulario 1040 del IRS?

Si bien muchos contribuyentes están familiarizados con el Formulario 1040 y cómo presentarlo, es posible que se pregunte quién completa el Formulario 1040 del IRS. A continuación, veremos cuatro contribuyentes diferentes que pueden usar el Formulario 1040.

- personal. Las personas, incluidos los contribuyentes solteros y las parejas casadas que presentan declaraciones por separado, generalmente presentan sus impuestos cada año en el Formulario 1040. El formulario les proporciona una forma de informar todos sus ingresos y deducciones fiscales y calcular los impuestos adeudados.

- Asociaciones. Las sociedades como las LLC (sociedades de responsabilidad limitada) y las corporaciones S suelen presentar el Formulario 1040 para cada uno de sus socios comerciales. Esto ayuda a garantizar que todas las partes cumplan con las normas fiscales y reporten con precisión sus ingresos y deducciones.

- Patrimonios y fideicomisos. Las sucesiones y fideicomisos, como fundaciones, organizaciones benéficas y fideicomisos familiares, deben presentar declaraciones de impuestos anuales utilizando el Formulario 1040. Esto les ayuda a informar los ingresos obtenidos por el patrimonio o el fideicomiso, así como cualquier crédito fiscal o deducción que pueda corresponder.

- Organizaciones sin ánimo de lucro. Las organizaciones sin fines de lucro, incluidas las organizaciones benéficas, las iglesias y las organizaciones sin fines de lucro, también pueden estar obligadas a presentar el Formulario 1040 anualmente. Al hacer esto, pueden informar sus ingresos brutos y deducciones caritativas, lo que ayuda a garantizar que cumplan con las normas fiscales.

Cómo presentar el formulario 1040

Los formularios de impuestos a menudo son tediosos y confusos para muchas personas que intentan presentar sus impuestos. Hablemos de cómo presentar correctamente su formulario de impuestos 1040.

Descargue el formulario de impuestos 1040 aquí.

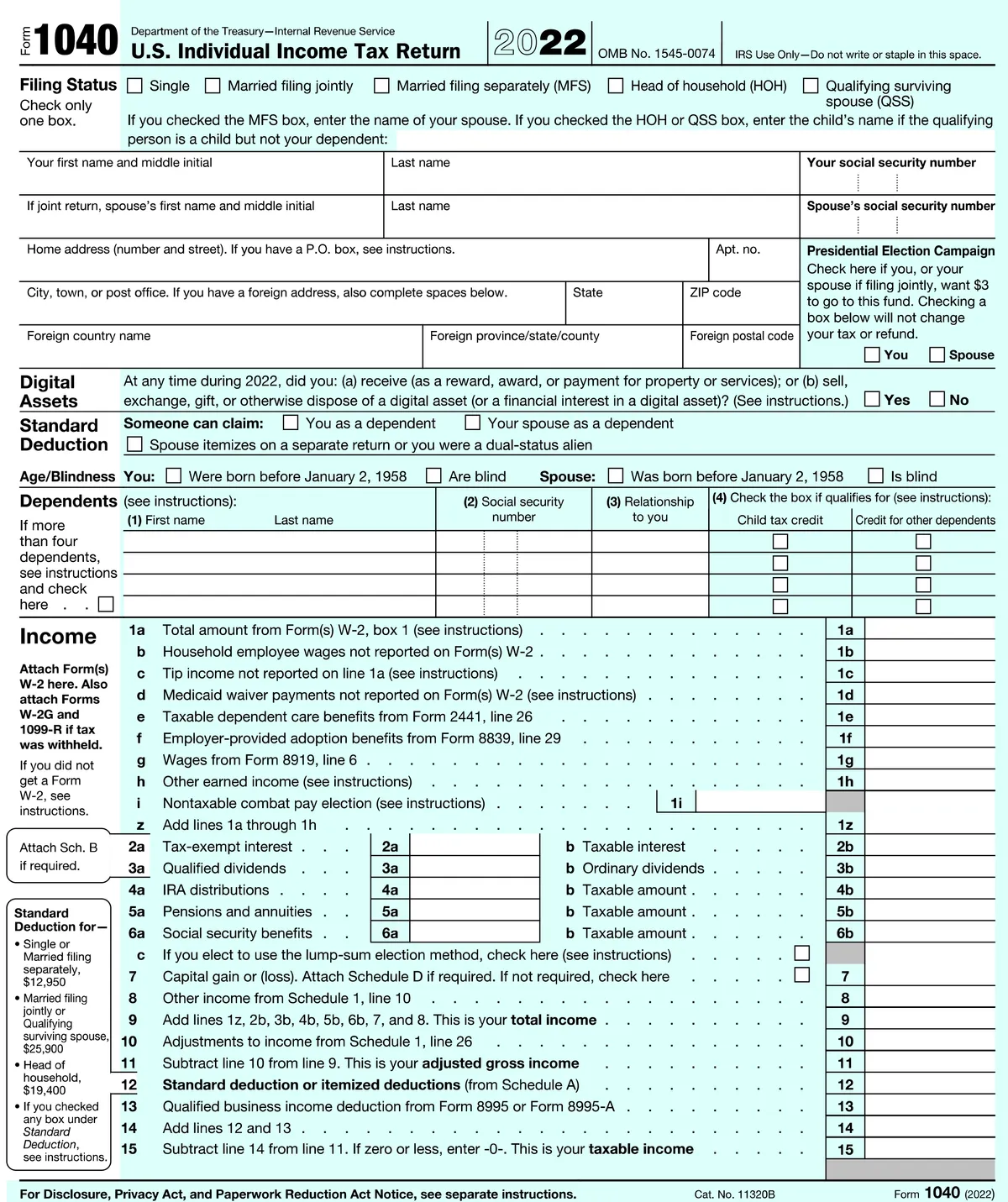

Paso 1: Estado civil

En la sección Estado civil, verificará el estado civil para efectos fiscales. Sus opciones incluyen Soltero, Casado que presenta una declaración conjunta, Casado que presenta una declaración por separado (MFS), Cabeza de familia (HOH) o Cónyuge sobreviviente calificado (QSS).

Su información básica, como su nombre legal completo y el nombre legal completo, la dirección y el número de seguro social de su cónyuge, también debe incluirse aquí.

Paso dos: activos digitales

Las ganancias de las criptomonedas y otros activos digitales, como monedas estables y tokens no fungibles (NFT), deben informarse en esta sección.

Paso 3: Deducción Estándar

Para la deducción estándar, indicará si una persona puede reclamarlo a usted como dependiente, si su cónyuge puede reclamar a un dependiente, si su cónyuge está detallando en una declaración por separado o si usted es extranjero con doble estatus.

Paso 4: Dependientes

Los dependientes se enumerarán aquí. Deben incluirse los padres, hermanos, hijos o hijastros elegibles.

En esta sección se examina quién y quién no es elegible para créditos fiscales, como el crédito fiscal por hijos o el crédito por otros dependientes.

Paso 5: Ingresos (incluido el impuesto sobre la renta de inversiones netas)

Todos sus ingresos del año y cualquier ajuste que solicite deben incluirse aquí. Este es su ingreso bruto ajustado (AGI). No olvide adjuntar su formulario W2. Como dueño de un negocio, es muy importante comprender tanto como sea posible cómo pagará por sí mismo y todas las ramificaciones fiscales.

Paso 6: Impuestos y Créditos

A continuación, enumerará todos los créditos o deducciones detalladas que desee reclamar. Si lo hace, puede agregar volumen a su declaración de impuestos.

Paso 7: Pago

En el pago, indicará el total de impuestos federales sobre la renta retenidos para todos los formularios de impuestos, cualquier cantidad que aún se adeude en la declaración de impuestos del año anterior, la mayoría de los créditos por ingresos bajos y moderados y otros créditos reembolsables.

Paso 8: Reembolso

Esta es la mejor parte de todo el formulario 1040. ¡Su reembolso se calcula aquí! También proporcionará su información bancaria en esta sección para que su reembolso pueda depositarse directamente en su cuenta.

Paso 9: Monto que debe

En algunos casos, los números juegan en su contra y deberá impuestos.

Paso 10: tercero designado

Si desea que un tercero vea su declaración de impuestos, como un asesor financiero o un contador, puede completar su información en el espacio proporcionado.

Paso 11: Firma

¡No olvide firmar la declaración! Si lo hace, puede resultar en un retraso en su reembolso.

Variaciones del formulario 1040: lo ayudamos a elegir el mejor formulario de impuestos para su empresa

Hay muchos formularios de impuestos diferentes para elegir al presentar sus impuestos como propietario de un negocio. Elegir la opción correcta puede ser confuso, pero estamos aquí para ayudarlo.

1040-ES

El formulario 1040-ES debe usarse como prueba de ingresos para personas que trabajan por cuenta propia, personas que trabajan por cuenta propia y personas que reciben ingresos de fuentes distintas al empleo regular.

Es aconsejable investigar el mejor software de impuestos para los autónomos para asegurarse de que se hace correctamente. Asegúrese de aprender también cómo presentar sus impuestos sobre el trabajo por cuenta propia, ya que las reglas pueden ser complicadas.

1040-NR-EZ

El formulario 1040-NR-EZ debe ser utilizado por no residentes que reciben ingresos por intereses, dividendos o regalías.

1040-C

Si es propietario único, debe informar sus ganancias o pérdidas en el Formulario 1040-C.

1040-PR

Los ciudadanos puertorriqueños y los contribuyentes individuales que estén obligados a declarar ingresos podrán utilizar el Formulario 1040-PR/Anexo L.

acero inoxidable 1040

Los contribuyentes que residen en los Estados Unidos y reciben ingresos de Puerto Rico utilizarán el Formulario 1040-PR/Anexo B para presentar sus impuestos.

Caucho natural 1040-ES

El 1040-ES NR es una variación del formulario estándar 1040-ES y está disponible para personas no residentes.

1040 voltios

El Formulario 1040-V es una declaración que envía con su pago cuando le debe dinero al IRS.

1040-SR

El formulario 1040-SR es una buena opción para personas mayores y jubilados. Este formulario está diseñado específicamente para facilitar a las personas mayores la presentación de sus declaraciones de IRPF.

1040 – Caucho Natural

Como no residente, el Formulario 1040-NR es probablemente su mejor opción. Este formulario se parece al 1040 estándar, pero es para personas que no viven en los Estados Unidos.

1040-X

El 1040-X es una excelente opción si necesita realizar cambios en su formulario de impuestos 1040.

Consejos para el Formulario 1040

Siempre es importante completar su declaración de impuestos correctamente. Aquí hay tres consejos para ayudarle a hacerlo bien.

Impuesto sobre el Empleo Familiar

Si contrata a una niñera, ama de llaves, jardinero u otro empleado doméstico para ayudar con las tareas domésticas, asegúrese de pagar los impuestos de empleo doméstico necesarios, como el Seguro Social y Medicare.

Mantenimiento de registros

Es importante mantener buenos registros durante todo el año para que pueda preparar fácilmente sus declaraciones de impuestos cuando presente sus impuestos. Puede que le resulte útil guardar los recibos de los gastos de educación, las cuotas de los dependientes y otros gastos. Asegúrese de obtener una transcripción de sus declaraciones de impuestos. Estos pueden ayudar a verificar su estado de presentación de impuestos si necesita beneficios del gobierno.

Esto puede incluir registros de sus ingresos, gastos y contribuciones caritativas.

presentación a tiempo

Finalmente, presentar sus impuestos a tiempo es fundamental.

la línea de fondo

El Formulario 1040 puede ser desalentador, ¡pero no tiene por qué serlo! Con el conocimiento y la preparación adecuados, puede asegurarse de que sus impuestos se presenten correctamente.

Mantener buenos registros durante todo el año, pagar los impuestos laborales familiares necesarios y presentar la declaración a tiempo son factores importantes para evitar multas o tarifas del IRS.

La utilización de una de estas variantes del formulario 1040 también le ayudará a asegurarse de aprovechar al máximo su declaración de impuestos.

Si necesita ayuda para completar el formulario 1040 u otros formularios como w4 o w9, puede consultar los sitios web de impuestos estatales o IRS.gov para obtener asesoramiento fiscal gratuito.

¿Es 1040 lo mismo que W-2?

No, el Formulario 1040 no es lo mismo que el Formulario W-2. Las personas usan el Formulario 1040 para presentar sus impuestos sobre la renta del año anterior.

Informa ingresos, deducciones y otra información relacionada con los impuestos al IRS. Los empleadores, por otro lado, usan el formulario W-2 para informar los salarios y las retenciones de impuestos de los empleados.

También proporciona información sobre las contribuciones al Seguro Social y Medicare pagadas durante todo el año.

¿Está disponible el 2022 1040?

Sí, se emitió el Formulario 1040 de 2022 y está disponible para descargar en el sitio web del IRS.

La fecha límite para presentar sus impuestos utilizando el nuevo formulario puede ser el 15 de abril de 2023. Es importante que los contribuyentes se familiaricen con las reglas y regulaciones actualizadas para el Formulario 1040, ya que pueden diferir de años anteriores.

Los contribuyentes también deben revisar cualquier actualización o cambio que se haya realizado desde el comienzo de la temporada de presentación de impuestos de este año en enero de 2022.

¿Qué anexos del Formulario 1040 debo usar?

El tipo de formulario Formulario 1040 que debe usar depende de la información que está tratando de reportar.

En general, la mayoría de los contribuyentes deben usar el Anexo 1 para ingresos y deducciones adicionales, el Anexo 2 para ciertos créditos fiscales y el Anexo 3 para ciertos créditos no reembolsables.

También es posible que deba usar otros anexos según sus circunstancias, como si presenta una declaración conjunta con su cónyuge o si tiene ingresos de trabajo por cuenta propia.

Lo mejor es consultar a un profesional de impuestos calificado o revisar las instrucciones en el sitio web del IRS para determinar qué plazos son relevantes para usted.

¿Cuál es la diferencia entre 1099 y 1040?

La diferencia entre el Formulario 1099 y el Formulario 1040 es que el Formulario 1099 es una declaración informativa de ingresos y no está sujeto a retención de impuestos.

Esto incluye ingresos tales como intereses, dividendos, ganancias de capital e ingresos por alquileres. El formulario 1040 es la declaración de impuestos oficial que los contribuyentes deben presentar ante el IRS cada año para informar los ingresos imponibles y calcular la obligación tributaria.

El formulario 1099 proporciona la información necesaria para completar la declaración de impuestos, mientras que el formulario 1040 se usa para presentar el impuesto real adeudado. Es beneficioso comprender las disposiciones fiscales y las reglas 1040 y 1099.

Imagen: Elementos Envato